所得税・住民税の計算方法

所得税・住民税の金額は、1月1日から12月31日までの1年間の各種所得合計により算出されます。

ただし、所得金額すべてに課税されるわけではなく、所得控除を差し引いた課税所得金額に対して課税されます。

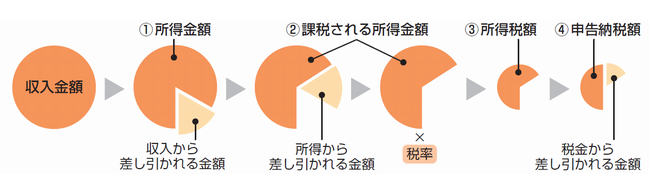

- (1)収入金額 - 収入から差し引かれる金額(必要経費等) = 所得金額

- (2)所得金額 - 所得から差し引かれる金額(所得控除) = 課税所得金額

- (3)課税所得金額 × 税率 = 所得税額

- (4)所得税額 - 所得から差し引かれる金額(税額控除) = 申告納税額

所得の種類

所得は、その性質によって次の10種類に分かれ、それぞれの所得について、収入や必要経費の範囲あるいは所得の計算方法などが定められています。

それぞれの収入金額から一定の方法により算出した所得金額を合計し、総所得金額とします。

| 所得の種類 | 所得の例 | 必要経費等 |

|---|---|---|

| 利子所得 | 公債・社債、預貯金などの利子 | - |

| 配当所得 | 株式や出資の配当など | 元本取得のために要した負債の利子 |

| 不動産所得 | 地代、家賃、権利金、駐車場の使用料など | 必要経費 |

| 事業所得 | 事業をしている場合に生じる所得 | 必要経費 |

| 給与所得 | サラリーマンの給料など | 給与所得控除 |

| 退職所得 | 退職金、一時恩給など | 退職所得控除 |

| 山林所得 | 山林を売った場合に生じる所得 | 必要経費+特別控除額 |

| 譲渡所得 | 土地などの財産を売った場合に生じる所得 | 取得価額など経費+特別控除額 |

| 一時所得 | クイズなどの賞金、競輪・競馬などの払戻金、生命保険などの一時金など | 必要経費+特別控除額 |

| 雑所得 | 公的年金等(国民年金、厚生年金、企業年金) | 公的年金等控除 |

| 原稿料・印税、講演料など他の所得にあてはまらない所得 | 必要経費 |

所得金額から差し引かれる金額(所得控除)

納税者によって扶養家族の数などが異なるため、所得金額に対して一律に課税すると不公平が生じます。

そのため、経済力によって公平な課税をするために、一定条件を満たす場合に所得から一定の金額を差し引くことができます。

所得控除が多いほど課税所得が減少するため、結果として税額も減少します。

それぞれの所得控除の要件に当てはまる場合には、総所得金額から各種所得控除の額の合計額を差し引きます。

| 所得控除の種類 | 条件 | 控除金額 |

|---|---|---|

| 医療費控除 | 医療費を支払ったとき | 医療費-10万円 |

| 社会保険料控除 | 社会保険料等を支払ったとき | 支払金額全額 |

| 生命保険料控除 | 生命保険料・個人年金料・介護保険料を支払ったとき | 最大12万円 |

| 地震保険料控除 | 地震保険料を支払ったとき | 最大5万円 |

| 扶養控除 | 16歳以上で所得金額が48万円以下の扶養親族がいる場合 | 38~63万円 |

| 配偶者控除 | 所得金額が48万円以下の配偶者がいる場合 | 13~38万円 |

| 配偶者特別控除 | 所得金額が133万円以下の配偶者がいる場合 | 3~38万円 |

| 小規模企業共済等掛金控除 | 小規模企業共済を支払ったとき | 支払金額 |

| 寄附金控除 | 寄附金控除を支払ったとき | 計算式による |

| 障害者控除 | 納税者自身又は扶養親族が障害者の場合 | 27~75万円 |

| 寡婦控除 | 納税者が寡婦の場合 | 27万円(特定の寡婦は35万円) |

| 勤労学生控除 | 納税者が勤労学生の場合 | 27万円 |

| 雑損控除 | 災害・盗難・横領にあったとき | 計算式による |

| 基礎控除 | すべての納税者から差し引きます | 所得に応じて最大48万円 |

税額の計算

総所得金額から所得控除の合計を差し引いた金額(課税所得/1,000円未満切り捨て)に対して、税率をかけて計算します。

所得税

所得税の税率は、分離課税に対するものなどを除くと、5%から40%の6段階に区分されています。

控除額が存在するのは、税率の変化する金額で急激に税額が変わらないようにするためです。

例:課税所得 300万円の場合

課税所得 3,000,000円 × 10% - 97,500円 = 所得税 202,500円

| 課税所得 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超 | 40% | 2,796,000円 |

住民税

住民税は、都道府県に納める都道府県民税と、市町村に納める市町村民税(東京都は特別区民税)の2種類です。

それぞれ一律にかかる定額部分の「均等割」と所得に比例する「所得割」があり、合計した金額を納付します。

所得割は100円未満の端数は切り捨てます。

平成26年度課税分より、復興の基本理念に基づいた防災のための施策の財源として道府県民税、市町村民税

各500円(総合計1,000円)の増税が実施されます。

| 均等割 | 所得割 | |

|---|---|---|

| 都道府県民税 | 1,500円 | 4% |

| 市町村民税 | 3,500円 | 6% |

上記の金額は課税標準額であり、自治体によって独自に均等割の増税がなされていることも多いようです。

標準税率でない自治体は、住民税均等割・所得割一覧のページで紹介しています。

詳細については、各都道府県や市町村ホームページなどをご確認ください。

税金計算例

例:東京都に在住の年収300万円独身の場合

支払社会保険料:475,908円

支払医療費:120,000円

県民税所得割:4%

市民税所得割:6%

県民税均等割:1,500円

市民税均等割:3,500円

給与収入 3,000,000円 - 給与所得控除 980,000円 = 給与所得 2,020,000円

所得金額 = 2,020,000円

社会保険料控除 = 475,908円

支払医療費120,000円 -(所得金額 2,020,000 × 5%)[10万を超えるため10万]= 医療費控除 20,000円

所得控除(所得税): 社会保険料控除 475,908円 + 医療費控除 20,000円 + 基礎控除 480,000円 = 975,908円

所得控除(住民税): 社会保険料控除 475,908円 + 医療費控除 20,000円 + 基礎控除 430,000円 = 925,908円

課税所得(所得税): 所得金額 2,020,000円 - 所得控除(所得税) = 1,044,000円(1,000円未満切り捨て)

課税所得(住民税): 所得金額 2,020,000円 - 所得控除(住民税) = 1,094,000円(1,000円未満切り捨て)

所得税: 課税所得(所得税) 1,044,000円 × 5% = 52,200円

県民税所得割(調整控除前): 課税所得(住民税) 1,094,000円 × 4% = 43,760円

市民税所得割(調整控除前): 課税所得(住民税) 1,094,000円 × 6% = 65,640円

県民税所得割: 43,760円 - 調整控除 1,000円 = 42,760円

市民税所得割: 65,640円 - 調整控除 1,500円 = 64,140円

県民税: 均等割 1,500円 + 所得割 42,760円 = 44,200円(100円未満切り捨て)

市民税: 均等割 3,500円 + 所得割 64,140円 = 67,600円(100円未満切り捨て)